[Atualizado em Abril/2024] Você sabe o que é EFD-Reinf? Como ela afeta o seu negócio? Vamos desmistificar essa obrigação acessória, e ajudá-lo a preparar sua empresa ou seu software!

Criada para complementar o Projeto eSocial, a EFD-Reinf tem gerado muitas dúvidas entre os contribuintes, contadores e desenvolvedores de software. Alguns ainda confundem essas duas escriturações, que apesar de serem tecnicamente parecidas, abrangem obrigações acessórias diferentes.

Além disso, acostumados às obrigações acessórias tradicionais, como a GFIP, SEFIP, DIRF, RAIS e CAGED, muitas empresas têm dificuldades em compreender a complexa estrutura de prestação de informações da Reinf.

Para ajudar todos os profissionais a entenderem e cumprirem as exigências da EFD-Reinf dentro do prazo, desenvolvemos este material respondendo as dúvidas mais comuns sobre o projeto. O que é EFD-Reinf? Quando deve ser transmitida? Como utilizar? Qual é o cronograma de implantação? Vamos descobrir!

Últimas Notícias

No Portal SPED foi divulgado que, por determinação da Receita Federal do Brasil – RFB, a transmissão síncrona dos eventos R-1000, R-1070 e R-3010, assim como dos eventos da série R-2000, será desativada a partir de 22/07/2024. A partir dessa data, todos os eventos deverão ser enviados exclusivamente no modo assíncrono.

É importante destacar que, a partir de 22/07/2024, os contribuintes devem enviar todos os eventos no modo assíncrono. Portanto, é crucial antecipar-se e garantir que seus sistemas estejam corretamente configurados para o envio assíncrono. Isso evitará transtornos de última hora e garantirá a entrega de suas obrigações fiscais dentro do prazo.

As seguintes URLs, mencionadas no Manual do Desenvolvedor, serão desativadas em 22/07/2024:

- 4.1. WebService envio lote modelo síncrono (página 22 do manual do desenvolvedor);

- 8. Consulta Resultado Processamento Evento R-2099 recebido em Lote modelo Síncrono (página 29 do manual do desenvolvedor);

- 9.1. WebService SOAP para Consulta a Recibo de Entrega de Evento (página 31 do manual do desenvolvedor).

O que é EFD-Reinf?

A EFD-Reinf (Escrituração Fiscal Digital de Retenções e Outras Informações Fiscais) é um módulo do Projeto SPED, que contempla obrigações acessórias relativas às contribuições sociais e previdenciárias. Abrange as retenções em serviços prestados, tomados, Imposto de Renda e à receita bruta.

Trata-se de um módulo complementar ao eSocial (Sistema de Escrituração Digital das Obrigações Fiscais, Previdenciárias e Trabalhistas), fazendo com que ocorra, gradativamente, substituições de obrigações acessórias, tais como a GFIP, a DIRF, a RAIS e o CAGED.

Por ser muito abrangente, a EFD-Reinf contempla a prestação de informações bem diferentes entre si. De acordo com o Portal Oficial do SPED, destacam-se as relacionadas à:

- Serviços tomados ou prestados mediante cessão de mão de obra ou empreitada, referente retenção de contribuição social previdenciária – Lei 9.711/98;

- Retenções na fonte (IR, CSLL, COFINS, PIS/PASEP) incidentes sobre os pagamentos efetuados a pessoas físicas e jurídicas;

- Recursos recebidos ou repassados para associação desportiva com equipe de futebol profissional;

- Comercialização da produção e apuração da contribuição previdenciária substituída pelas agroindústrias e demais produtores rurais pessoa jurídica;

- Empresas que se sujeitam à CPRB – Contribuição Previdenciária sobre a Receita Bruta (cf. Lei 12.546/2011);

- Entidades promotoras de evento que envolvam associação desportiva que mantenha clube de futebol profissional.

A EFD-Reinf está estruturada por eventos de informações, ou seja, você pode enviar diversos arquivos XML separados para compor a escrituração digital de um determinado período de apuração. Após o envio dos dados, inclusive do fechamento do período e também enviar o fechamento do eSocial, a Declaração de Créditos e Débitos Tributários – DCTFWeb ficará disponível no Portal e-CAC para ser editada, se necessário, e transmitida, liberando o DARF para o pagamento dos tributos.

Quando transmitir EFD-Reinf?

A EFD-Reinf, assim como outras obrigações acessórias, deve ser enviada sempre até o dia 15 do mês subsequente, podendo ser postergado para o primeiro dia útil subsequente em caso de feriado e finais de semana. Os eventos devem conter as informações do primeiro ao último dia daquele mês.

Para as empresas promotoras de espetáculos desportivos, existem regras específicas. Estas devem enviar sua escrituração relacionada ao evento em até 2 dias úteis após a realização do mesmo.

Caso o contribuinte atrase o envio da EFD-Reinf ou mande informações incompletas, existem penalizações e multas específicas.

Para os casos em que o contribuinte não tenha fatos a serem informados no período de apuração, ficam dispensados de enviar quaisquer eventos da EFD-Reinf relativos ao respectivo período. (art. 4º da IN RFB nº 2043/2021).

Como transmitir a EFD-Reinf?

Atualmente existem dois formatos para transmitir a EFD-Reinf: via web services e através do Portal EFD-Reinf Web, localizado no e-CAC. A autenticação pode ocorrer por meio de um certificado digital, com o Gov.br, procuração eletrônica e código de acesso gerado pelo Portal.

A autenticação via web services é realizada exclusivamente por meio de certificado digital emitido por autoridade certificadora credenciada pela Infraestrutura de Chaves Públicas Brasileira – ICP Brasil, que deve pertencer à série “A”. O certificado digital será exigido em dois momentos: Transmissão dos dados e na Assinatura de documentos.

A autenticação do acesso ao Portal EFD-Reinf Web, localizado no e-CAC é feita por meio do Gov.br e poderiam, alternativamente, e em casos específicos (MEIs), por meio de código de acesso. Porém após o publicado em 31 de janeiro de 2024, no portal do Sped, a partir de 01 de fevereiro de 2024 o acesso à EFD-Reinf pelo e-CAC com Código de Acesso foi desativado, mantendo-se o acesso por meio de certificado digital e, a partir dessa data, também pelo Gov.br em nível prata e ouro.

Portanto, como regra geral, o acesso à EFD-Reinf por meio do e-CAC deve ser realizado utilizando-se certificado digital. E apenas o microempreendedor individual (MEI) e pessoas jurídicas optantes pelo Simples Nacional com até um empregado poderão, opcionalmente, se logar no e-CAC e enviar/consultar eventos da EFD-Reinf através do Gov.br tendo em vista que o usuário precisa ser nível prata ou ouro.

Já a autenticação através de procuração eletrônica vale para o ambiente de produção restrita e para o ambiente de produção. Para utilização da EFD-Reinf por procuração, é necessário cadastrar a procuração no perfil “EFD-Reinf-Geral”.

Se você precisa implantar a EFD-Reinf na sua empresa, existem centenas de opções de softwares no mercado. Pesquise e encontre o sistema ideal para o seu negócio, junto ao seu escritório de contabilidade.

No entanto, se você é um desenvolvedor de softwares, o desafio é bem diferente.

Como pagar os tributos declarados no eSocial e EFD-Reinf?

Em complemento ao eSocial e à EFD-Reinf, a Receita Federal criou a DCTFWeb (Declaração de Débitos e Créditos Tributários e Federais Web).

A DCTFWeb permite que o contribuinte confesse os créditos e débitos, a partir das apurações prestadas através do eSocial e da EFD-Reinf. Em seguida, a plataforma consolida todas essas informações e gera a DARF para pagamento dos tributos.

Saiba mais sobre a DCTFWeb neste artigo.

Cronograma de implantação da EFD-Reinf

A obrigatoriedade no envio dos dados através da EFD-Reinf foi subdividido entre 4 grupos de empresas, paralelo ao do eSocial. Atualmente, todos os grupos já estão obrigados à entrega, veja como foi:

- 01/05/2018 – Grupo 1: Empresas com faturamento acima de R$ 78 milhões em 2016;

- 10/01/2019 – Grupo 2: Empresas com faturamento abaixo de R$ 78 milhões em 2016;

- 10/05/2021 – Grupo 3: Empresas optantes pelo Simples Nacional, Condomínios, MEI com empregados e entidades sem fins lucrativos;

- 01/07/2021 – Grupo 3: Pessoa Física (exceto doméstico), Produtores Rurais.

- 22/08/2022 – Grupo 4: Entes públicos e Organizações Internacionais.

Eventos da EFD-Reinf

Agora que você já entendeu a ideia, as regras e os prazos da EFD-Reinf, está na hora de aprender a usá-la na prática.

No entanto, antes de apresentar as possíveis formas de utilização, é importante conhecer os eventos que compõem a Reinf.

De modo semelhante ao eSocial, a EFD-Reinf também funciona através de eventos. A maioria dos eventos contempla algum conjunto de informações, enquanto outros possuem funcionalidades técnicas, como excluir eventos.

Assim como as obrigações acessórias substituídas pela Reinf, cada evento tem frequências e prazos de entrega específicos.

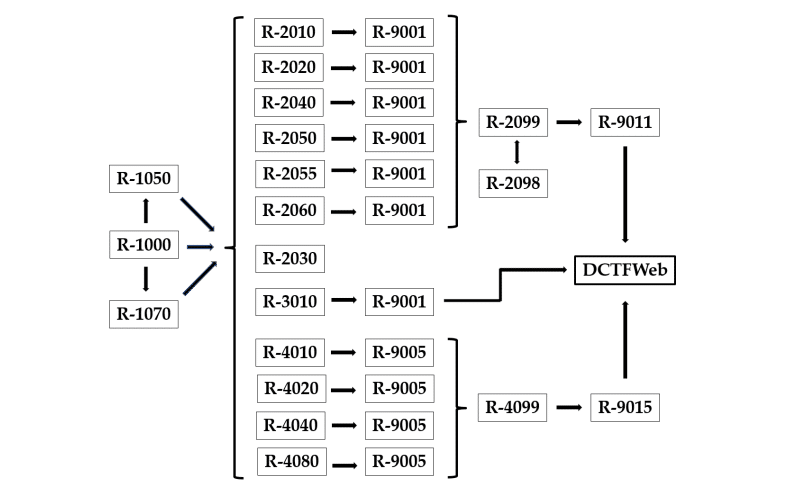

Com a entrada em produção do leiaute 2.1.2, teremos um total de 23 eventos na EFD-Reinf; o leiaute 1.5.1, vigente até agosto de 2023, possui 15 eventos. Esses eventos estão ligados através de uma ordem lógica de envio que deve ser seguida por todos os contribuintes, pois alguns eventos dependem de informações e parâmetros existentes em outros eventos.

Observe a ordem correta dos eventos no fluxograma abaixo (atualizado com o leiaute 2.1.2):

Eventos de Tabela

Os eventos de tabela ter por objetivo complementar e validar os eventos periódicos, especialmente em relação a informações padronizadas e que se repetem em

diversas partes do leiaute.

- R-1000 – Informações do contribuinte;

- R-1050 – Tabela de entidades ligadas;

- R-1070 – Tabela de processos administrativos/judiciais;

Periódicos

Os eventos periódicos, são aqueles cuja ocorrência tem frequência definida.

Série R-2000 e R-3000

- R-2010 – Retenção contribuição previdenciária por serviços tomados;

- R-2020 – Retenção contribuição previdenciária por serviços prestados;

- R-2030 – Recursos recebidos por associação desportiva;

- R-2040 – Recursos repassados para associação desportiva;

- R-2050 – Comercialização da produção por produtor rural PJ/Agroindústria;

- R-2055 – Aquisição de produção rural;

- R-2060 – Contribuição previdenciária sobre a receita bruta – CPRB;

- R-2098 – Reabertura dos eventos da série R-2000;

- R-2099 – Fechamento dos eventos da série R-2000;

- R-3010 – Receita de espetáculo desportivo;

Série R-4000

- R-4010 – Pagamentos/créditos a beneficiário pessoa física;

- R-4020 – Pagamentos/créditos a beneficiário pessoa jurídica;

- R-4040 – Pagamentos/créditos a beneficiários não identificados;

- R-4080 – Retenção no recebimento;

- R-4099 – Fechamento/reabertura dos eventos da série R-4000;

Série R-9000 exclusão e totalizadores

- R-9000 – Exclusão de eventos;

- R-9001 – Bases e tributos – contribuição previdenciária (antigo R-5001);

- R-9005 – Bases e tributos – retenções na fonte;

- R-9011 – Consolidação de bases e tributos – Contrib. previdenciária (antigo R-5011);

- R-9015 – Consolidação das retenções na fonte;

A cada evento transmitido e validado pela EFD-Reinf provocará o retorno de um recibo de entrega, que atesta o registro oficial do evento e precisa ser informado no caso de solicitação de cópia, retificação ou exclusão do evento. Para os casos de evento transmitido que não seja validado, o sistema não retornará um recibo de entrega, mas sim, uma mensagem de erro, comunicando a necessidade de revisão e retransmissão do evento.

Como implementar a EFD-Reinf no meu software?

Para implementar a EFD-Reinf no seu software, é necessário desenvolver o layout de cada um dos eventos disponíveis.

Além disso, você deve configurar e atualizar a comunicação com os web services da Receita Federal, de modo a transmitir os eventos.

Por fim, também é necessário criar a explicação e o tratamento de erros em eventos rejeitados, pois do contrário, seu software irá gerar uma demanda enorme de suporte.

Para todas estas tarefas, existem componentes e APIs prontas, como o Componente EFD-Reinf da TecnoSpeed, que pode ser integrado ao seu software em menos de 7 dias. Assim, você economiza até 80% de tempo na implementação do módulo Reinf.