Venha dominar o boleto bancário com a gente! Do conceito à estrutura, da emissão ao pagamento, fechando com uma solução completa para integração com o seu software.

O boleto bancário é uma das formas de pagamento mais utilizadas pelos brasileiros e que não pode faltar nas suas soluções financeiras. Afinal, além de populares, os boletos são versáteis e integram a rotina de negócios dos mais diversos setores e portes.

Agora, a gente te pergunta: você está familiarizado com esse método de pagamento, desenvolvedor? Conhece seu funcionamento, seus campos, formatos, tipos e formas de emissão e pagamento? Sabe como cancelar o pagamento de um boleto ou parcelar uma compra, ou ainda, identificar um boleto falso?

Tudo isso e muito mais esclarecemos neste artigo. Lendo do começo ao fim, você vai se tornar expert no assunto! E também, descobrirá como implementar a emissão e gestão de boleto bancário no seu software de forma fácil e eficiente.

Dúvidas sobre suas regras e funcionamento?

Então, use o sumário abaixo e aprenda tudo sobre esse meio de pagamento.

Últimas notícias sobre Boleto Bancário

Nos últimos meses, houve várias atualizações e mudanças importantes no sistema de boletos bancários, principalmente relacionadas à inovação no pagamento e à segurança. Vamos explorar as principais notícias sobre o tema:

-

Resolução BCB nº 443 do Banco Central

O Banco Central publicou a Resolução nº 443, que estabelece normas para a compensação e liquidação dos boletos bancários, visando maior eficiência e segurança. A nova norma também trata da padronização dos dados nos boletos para garantir a transparência e o fluxo adequado das transações. -

Pagar boleto com Pix

Uma das novidades mais aguardadas pelos usuários foi a possibilidade de pagar boletos utilizando o PIX. O Banco Central implementou essa funcionalidade com o objetivo de aumentar a conveniência e reduzir o tempo de processamento. Agora, é possível fazer o pagamento de boletos bancários de forma instantânea através do PIX, o que facilita ainda mais o dia a dia dos consumidores. -

Boletos pagos até 13h30 serão compensados no mesmo dia

Outra atualização importante é que os boletos pagos até as 13h30 de um dia útil serão compensados no mesmo dia, o que melhora a agilidade no processo de pagamento e traz mais previsibilidade para as empresas e consumidores. Essa mudança é parte de uma série de medidas adotadas para otimizar o sistema bancário brasileiro. -

Novo golpe usa QR Code do Pix e código de barras de boletos para roubar vítimas

Com o aumento do uso do QR Code no pagamento de boletos e do PIX, criminosos começaram a aplicar um novo golpe. Eles alteram o código de barras do boleto, substituindo o número da conta original pelo seu próprio código Pix. Isso facilita o roubo de valores, já que o pagamento é feito rapidamente para a conta errada. É essencial ficar atento aos detalhes na hora de realizar o pagamento.

O boleto bancário no Brasil: popularidade no mercado

O boleto bancário continua sendo um dos meios de pagamento mais populares no Brasil, com uma preferência de 65% entre as empresas, de acordo com a pesquisa “Panorama de Gestão Fiscal e Financeira 2025”, realizada pela plataforma de tecnologia Qive. Essa alta adesão pode ser explicada pela simplicidade, segurança e acessibilidade que o boleto oferece tanto para consumidores quanto para empresas. Fonte: Infomoney

Com a implementação de novas tecnologias e o crescimento das plataformas de pagamento digital, o mercado de boletos bancários no Brasil tem experimentado um crescimento exponencial. Segundo dados da Federação Brasileira de Bancos (Febraban), no primeiro semestre de 2024, foram emitidos mais de 4,3 bilhões de boletos transacionados, totalizando um volume de R$ 6,67 trilhões movimentados no segmento. Esse aumento reflete a crescente confiança e a busca por soluções de pagamento eficientes e acessíveis, consolidando ainda mais o boleto bancário como uma escolha preferencial para diversas transações comerciais e financeiras no país. Fonte: Infomoney

O que é boleto bancário?

Não poderíamos começar este guia do boleto bancário respondendo outra pergunta que não: “o que é, afinal, um boleto bancário?”

Essa modalidade de pagamento surgiu nos anos 80 aqui no Brasil, mas ganhou o formato que conhecemos hoje em 1993. Ou seja, o boleto com código de barras só surgiu alguns anos depois da implementação do documento de cobrança.

Hoje, o boleto bancário pode ser físico ou digital e as diretrizes dessa forma de pagamento são definidas pela FEBRABAN. Caso você não saiba, a FEBRABAN é a Federação Brasileira de Bancos – não se preocupe, pois falaremos mais dela adiante.

O importante aqui é entender que o respaldo da FEBRABAN é o que permite que as instituições financeiras ofereçam o boleto bancário como um método de pagamento seguro e confiável para seus clientes e usuários.

Veja mais detalhes no vídeo a seguir:

Quais informações básicas estão contidas em um boleto bancário?

Considerando que o boleto bancário é um documento utilizado para efetuar pagamentos de produtos ou serviços, suas informações básicas são:

- Nome do beneficiário (ou empresa que está recebendo o pagamento);

- CPF ou CNPJ do beneficiário;

- Data de vencimento do boleto;

- Valor do boleto;

- Código de barras do boleto, que contém informações como banco, agência, conta do beneficiário e valor do boleto;

- Linha digitável, que também contém informações como banco, agência, conta do beneficiário e valor do boleto;

- Local de pagamento (geralmente um banco ou lotérica);

- Instruções para pagamento (como juros e multas em caso de atraso).

Essas informações se encontram distribuídas em um conjunto específico de campos. Vamos conhecê-los e entendê-los?

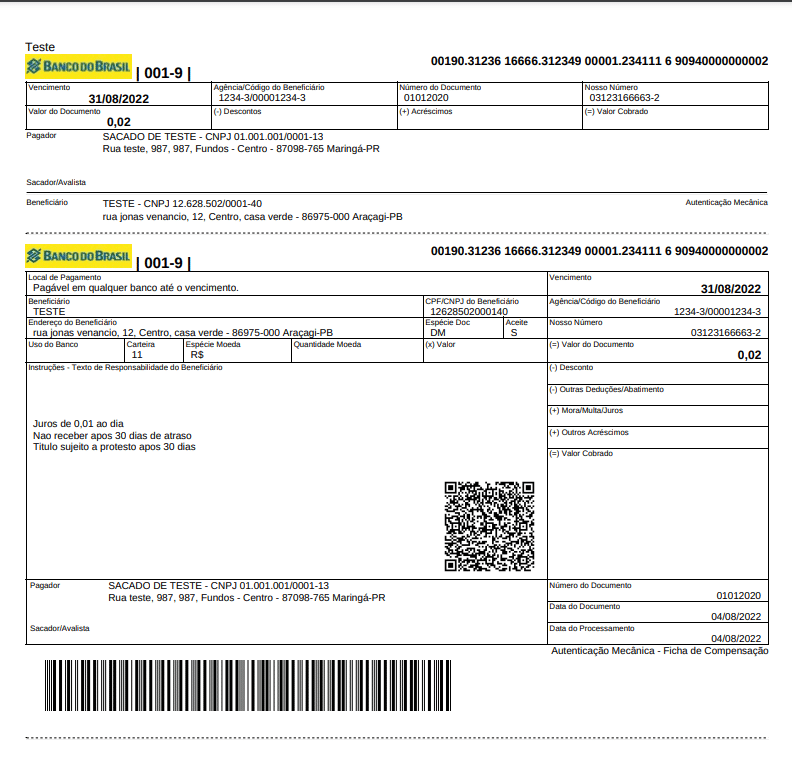

Boleto teste do Banco do Brasil – imagem meramente ilustrativa

Campos do boleto bancário: veja quais são!

Chega de ficar na dúvida sobre os números, campo e siglas presentes no boleto bancário… A seguir, listamos e explicamos todos os campos do boleto para você saber exatamente o que cada um deles significa. Vem conferir com a gente!

Recibo do sacado

O recibo do sacado é a parte de cima do boleto, visualmente falando. Ela funciona como o canhoto, comprovante ou, literalmente, recibo do sacado ou pagador. Ou seja, após o pagamento, essa parte fica com quem pagou o boleto, comprovando a operação.

Por isso, precisa conter, obrigatoriamente, dados como nome e código do beneficiário, valor, vencimento, nosso número e dados do pagador.

Código do beneficiário

O código do beneficiário ou código do cedente é um campo variável, pois cada banco apresenta um padrão. No entanto, geralmente, esse código é composto pelo número da carteira, agência, conta e dígito.

Nome do beneficiário/cedente

Também conhecido como cedente, o beneficiário do boleto bancário é quem emite a cobrança e recebe o pagamento. Esse papel pode ser desempenhado tanto por uma pessoa física quanto jurídica.

Neste último caso, o cedente é a empresa que vendeu o produto ou que prestou o serviço. A organização que “cedeu” algo ao pagador e receberá o “benefício” do pagamento em troca disso.

Dados do sacado/pagador

Apesar do nome peculiar, “sacado” é a pessoa para quem o boleto bancário foi emitido, portanto, o pagador. Diante disso, esse campo deve ser preenchido com o nome completo ou razão social, CPF ou CNPJ e endereço do sacado.

Valor do boleto bancário

Este campo é bem simples de entender, não é mesmo? Ele se refere à quantia monetária que o boleto representa, o valor que o sacado deve pagar.

Na hora do seu preenchimento, ele deve ser sempre apresentado na moeda corrente, com duas casas decimais e uma vírgula como separador decimal.

Vencimento

Mais um campo que a maioria das pessoas está familiarizada. O vencimento é a data limite para o pagamento do boleto bancário.

Uma mudança recente e interessante é que, mesmo depois do vencimento, o boleto pode ser pago em qualquer instituição conveniada. A única questão é que depois da data pré-definida, podem incidir juros e multas.

Nosso número

O campo “Nosso número” serve para identificação interna do boleto, por parte do usuário. É um elemento de organização e gestão, e o objetivo é que não haja duplicidades.

Na maioria dos casos, os bancos fornecem uma faixa de números que o cliente pode utilizar. Entretanto, algumas instituições deixam o preenchimento deste campo livre e totalmente a critério do cliente.

Ficha de compensação

A ficha de compensação é a segunda parte que compõe o boleto bancário e contempla os dados detalhados do pagamento. É nessa categoria que se encontra o código de barras e a linha digitável, por exemplo.

No caso de boleto físico e pagamento presencial, no banco ou instituição conveniada, essa parte é destacada e encaminhada para compensação bancária. Por isso, ela deve ser impressa sempre na parte inferior da folha e seguir um padrão específico de dimensões.

Tudo para evitar que a captura das informações seja comprometida ou que o código de barras seja inutilizado por conta de algum erro ou descuido na hora do destaque.

Para te explicar os campos que compõem a ficha de compensação do boleto bancário, vamos dividi-la em três partes: superior, quadro de impressão e inferior. Começando pela parte superior…

Parte superior

Na parte de cima da ficha de compensação de cada boleto, da esquerda para a direita, é possível encontrar:

- Nome do banco e/ou seu logotipo;

- Código de compensação do banco e seu dígito verificador;

- Representação numérica do código de barras – a famosa linha digitável. Ela serve para pagamentos via internet ou quando o código de barras está danificado ou não pode ser lido.

Quadro de impressão

O quadro de impressão é a parte central da ficha de compensação e ele reúne os dados da operação. Basicamente, nessa porção do boleto, você vai encontrar as informações contidas no recibo do sacado, ou seja:

- Local de pagamento;

- Data de vencimento;

- Nome do beneficiário;

- Agência ou código do beneficiário;

- Data do processamento;

- Nosso número;

- Valor do documento;

- Dados do sacado.

Parte inferior – da esquerda para a direita

Já na parte de baixo do boleto bancário temos o inconfundível código de barras e o campo destinado à autenticação mecânica.

O código de barras é composto por 44 dígitos numéricos que representam o valor, vencimento, entre outras informações do boleto.

Já o campo de autenticação mecânica consiste na representação alfanumérica dos dados correspondentes à transação do pagamento..

Ufa! Esses são todos os campos de um boleto. Caso queira saber ainda mais detalhes, leia também nosso artigo sobre os números do boleto bancário.

Neste vídeo também trazemos maiores informações:

Como funciona o boleto bancário?

Agora que você já conhece a estrutura do boleto bancário, vamos falar sobre o funcionamento desse meio de pagamento?

O boleto funciona como uma ordem de pagamento, pois reúne os dados da operação e elementos que viabilizam a transação. Esses elementos são o código de barras e a linha digitável.

A guia deve ser emitida pelo beneficiário e, para isso, ele precisa ter uma conta corrente ativa e uma carteira de cobrança integrada à instituição financeira desta conta. Além disso, o beneficiário deve enviar o boleto ao pagador, para ele efetuar o pagamento.

Ao receber o boleto, o pagador deve verificar as informações contidas nele, escolher entre as formas de pagamento disponíveis e prosseguir com o acerto do valor.

Então, o banco do pagador irá processar a transação e transferir o valor para a conta do beneficiário. Esse processo pode levar de 1 a 3 dias, dependendo das políticas e prazos de compensação de cada instituição.

Caso o boleto seja pago após o vencimento, vale lembrar que seu valor pode ser acrescido de juros e multas.

Como funciona parcelamento no boleto bancário?

O parcelamento no boleto bancário é uma opção bastante utilizada por empresas e consumidores, pois oferece uma forma prática e segura de dividir pagamentos em várias parcelas. Essa modalidade é vantajosa para quem deseja pagar um valor maior de forma mais acessível e ao mesmo tempo para empresas que buscam oferecer mais flexibilidade aos seus clientes.

O parcelamento no boleto bancário ocorre quando o valor total de uma compra ou serviço é dividido em várias parcelas mensais, que são pagas por meio de boletos. Cada parcela gerada é identificada com um código de barras único e um vencimento determinado.

Formatos de boleto bancário

Não tem segredo o funcionamento do boleto, né? E a sua popularidade e alta adesão ajudam a deixar o processo ainda mais claro para a maioria das pessoas.

Mas, você conhece os formatos de boleto bancário que existem? Spoiler: essa é mais uma informação essencial, mas bastante simples de compreender!

Boleto impresso

O boleto bancário impresso é a versão física, em papel. Ele ainda é amplamente utilizado como opção de pagamento para compras realizadas em lojas físicas, prestações de serviços e contas de consumo, como água, luz, telefone, entre outras.

Também é uma alternativa para compras online quando o cliente não possui cartão de crédito/débito ou prefere não fornecer seus dados financeiros na internet.

Boleto digital

Já o boleto digital tem formato eletrônico e toda a praticidade de acesso, economia e pagamento que deriva disso. É sinônimo de modernidade, sustentabilidade e agilidade, e vem ganhando cada vez mais adeptos entre as empresas e consumidores finais.

Tipos de boleto bancário

Além dos formatos, temos tipos diferentes de boleto bancário. São eles:

Boleto único (avulso)

Esse é o boleto mais comum, que se refere a uma cobrança única e específica. Ele é emitido um a um e contempla o pagamento à vista, dentro do prazo pré-estabelecido.

Boleto em forma de carnê

O boleto bancário em forma de carnê é a modalidade do pagamento parcelado. Aqui, a emissão e entrega das guias ao pagador são feitas de uma só vez, simplificando a transação para os dois lados.

Boleto recorrente

O boleto recorrente também é voltado para pagamentos parcelados, no entanto, aqui estamos falando de uma frequência de pagamento indefinida.

A cobrança e emissão dos boletos é feita mês a mês, até quando o cliente optar por continuar pagando pelo produto ou serviço.

Ou seja, este é o tipo de boleto utilizado pelos streamings e demais serviços de assinatura, escolas, universidades, academias, seguradoras, planos de saúde, sistemas de gestão empresarial e outros softwares.

Boleto híbrido

Por fim, temos o boleto híbrido que combina os elementos e dinâmica de emissão dos boletos avulsos com elementos de pagamento do Pix.

Além do código de barras e da linha digitável, o boleto híbrido possui um QR Code Dinâmico e/ou Código Copia e Cola.

Assim, o cliente tem mais de uma opção de meio de pagamento em uma única guia de cobrança. E o emitente pode receber o valor da guia de forma imediata.

Boleto dinâmico

O boleto dinâmico é uma evolução do modelo tradicional de boleto bancário, permitindo o pagamento de forma mais ágil e integrada. Esse tipo de boleto possui um código de barras variável, que se altera automaticamente para refletir a transação em tempo real. Isso possibilita a inclusão de novos dados, como a possibilidade de pagamento via PIX, além de maior segurança contra fraudes. A adoção do boleto dinâmico tem se expandido, proporcionando uma experiência mais moderna e segura para os usuários.

Boleto rejeitado

Durante o processo de registro, o boleto bancário pode ser rejeitado. Por isso, quem trabalha com esse meio de pagamento precisa se atentar aos padrões exigidos para evitar essa situação.

Caso ocorram, as rejeições devem ser tratadas de forma adequada para que o pagamento seja devidamente recebido. No entanto, vale dizer que esse processo pode ser cheio de desafios. Quer saber mais? Confira como lidar com boletos rejeitados e solucionar esse problema!

Atividades de cobrança bancária

A popularidade do boleto bancário não é explicada apenas por uma “questão de gosto”. Este meio de pagamento é amplamente utilizado nos setores de varejo e serviços, pois trouxe avanços e facilidades para as atividades de cobrança bancária.

Sendo um documento descritivo, padronizado e registrado, o boleto simplificou a comunicação e aplicação de juros e multas, e o acionamento de serviços de cobrança para recuperação de dívidas. Afinal, era uma representação física e oficial da operação.

Com as contribuições do digital e da tecnologia, este cenário só evoluiu e hoje é possível contar com a ajuda de softwares para acompanhar pagamentos, enviar notificações de vencimento, negociar prazos e valores, e comunicar medidas mais extremas, como negativação ou protesto do boleto.

Como emitir boleto?

Foi-se o tempo que era difícil emitir um boleto bancário. Hoje, com a ajuda da tecnologia, é possível fazer isso em poucos minutos e por diferentes meios:

-

- Internet Banking, a versão desktop do seu banco que permite a emissão a partir do preenchimento é manual dos dados.

- App dos bancos e instituições, versão mobile e favorita dentre os donos de contas digitais.

- Software ERP de cobrança, solução automatizada e integrada, ideal para empresas que querem otimizar sua produtividade, segurança e gestão.

Arquivos de Remessa e Retorno do Boleto Bancário

Os arquivos de remessa e retorno são fundamentais para o processamento de boletos bancários em sistemas de cobrança. Além de serem importantes para a conciliação bancária e o controle eficiente de pagamentos. Saiba mais sobre cada tipo de arquivo:

Arquivo de remessa

Quando uma empresa faz cobranças via boleto bancário, estes devem ser emitidos acompanhados por um arquivo de remessa. Esse documento sinaliza a emissão de uma cobrança registrada e contém informações específicas e completas sobre a operação.

Por isso, os arquivos de remessa devem seguir algumas diretrizes e podem ser emitidos de forma manual ou automatizada. Este último método é o mais recomendado para diminuir as chances de erros e aumentar a produtividade do processo.

Entenda tudo sobre o universo dos arquivos de remessa aqui!

Segurança no pagamento via remessa

Segurança é um ponto-chave de qualquer tipo de operação financeira. No entanto, se tratando de pagamentos via remessa é essencial que esse processo seja o mais seguro e fluido possível.

Isso considerando a importância de evitar erros, vazamentos de informações, desperdícios de tempo e, claro, problemas nos pagamentos/recebimentos. Afinal, todas essas situações irão refletir no bolso do seu cliente, fazendo-o perder dinheiro.

Mas como garantir mais segurança nesse processo? Com ferramentas automatizadas, que irão integrar e permitir controlar todos os pagamentos gerados, além de dar conta de todas as homologações, atualizações, regras e burocracias.

Arquivo de retorno

Lado a lado com os arquivos de remessa, temos os arquivos de retorno. Se as remessas são emitidas pelos beneficiários dos boletos, os arquivos de retorno são os arquivos de devolução dos bancos.

Portanto, eles formam a última etapa do ciclo de gestão de boletos e indicam o status do registro e pagamento do boleto bancário emitido por você ou seus clientes.

Os tipos de retornos possíveis são:

- Liquidado – Significa que o boleto foi registrado e pago pelo sacado.

- Confirmado – Indica que o boleto foi registrado pelo banco, mas ainda não foi pago. Essa confirmação costuma demorar cerca de 2 dias úteis, exceto quando se utiliza um método de transmissão automática ou registro via webservice bancário.

- Rejeitado – Este tipo de retorno pode significar que o boleto ainda não foi registrado, que foi recusado pelo banco ou, então, baixado por não ter sido pago.

- Não localizado – Tal status é retornado quando o “nosso número” não é localizado no sistema utilizado pelo seu cliente.

Quer se aprofundar? Veja o nosso conteúdo completo sobre arquivos de retorno!

CNAB 240 CNAB 400

Dentro desses dois processos, existem padrões de remessa e de retorno automatizados. Eles foram definidos pela FEBRABAN e o Banco Central com o objetivo de:

- Facilitar o processo para o usuário;

- Garantir uma boa comunicação entre emissores e as instituições financeiras;

- Substituir o preenchimento à mão dos campos do boleto bancário;

- Manter atualizados os dados bancários do sistema de gestão utilizado;

- Reduzir a ocorrência de erros e a demanda de correções.

Tais padrões levam a denominação CNAB, uma abreviação para Centro Nacional de Automação Bancária. Na prática, consistem em uma interface para troca de informações entre o emitente de boleto e o banco.

Atualmente, o CNAB é gerado em dois modelos diferentes: o CNAB 240 e o CNAB 400. Eles devem ser seguidos por todas as instituições bancárias e financeiras brasileiras.

O CNAB 240 é um padrão de remessa e de retorno que carrega um número maior de informações. Elas são configuradas em 4 segmentos de 240 posições – daí o nome.

É utilizado para a transmissão de arquivos eletrônicos relacionados a operações de crédito, como pagamento de salários, fornecedores, transferências entre contas, entre outros tipos de cobrança simples e garantida.

Já o CNAB 400 apresenta uma quantidade menor de informações, cada registro é limitado a apenas 400 posições.

É utilizado para a transmissão de arquivos eletrônicos relacionados a operações de débito, como pagamentos de contas, boletos bancários, entre outros.

Apesar de cumprirem essas exigências e padrões, cada banco tem regras e especificidades para a emissão de boletos.

Por isso é tão interessante oferecer uma solução integrada e automatizada para emissão de boleto bancário no seu software. Assim, nem você e nem seus clientes precisarão se preocupar com essas demandas e diferenças!

Fim do boleto sem registro

Antes, era possível emitir boletos não registrados, fora do sistema dos bancos. Essa modalidade funcionava com tarifas reduzidas, no entanto envolvia mais riscos e casos de fraude e golpes.

Por isso, ela já não é mais válida. A FEBRABAN anunciou a suspensão dos boletos sem registro em 2015 e oficializou essa medida em 2018.

Vantagens do boleto registrado

O boleto registrado é necessário e vantajoso, pois garante padronização, maior controle por parte do banco, mais segurança para os usuários, pagamentos em qualquer instituição conveniada e menor risco de pagamentos em duplicidade.

Taxas e tarifas do boleto bancário

Outra informação importante é saber que o boleto bancário pode, sim, envolver algumas taxas e tarifas. A incidência e valor delas variam de instituição para instituição. O pagamento é de responsabilidade do emissor e não pode ser repassado ao consumidor final.

Em geral, cobra-se a Tarifa de Emissão do Carnê/Boleto (TEC) – um valor entre R$1,00 e R$10,00 – e pela geração de boletos extras, alteração, liquidação e cancelamento de boletos.

Liquidação do boleto

Fechando o nosso bloco sobre os processos da emissão de boletos, antes de voltarmos a falar na implementação desse recurso, resta entender o processo de liquidação do boleto.

Como falamos, o fluxo de pagamento de um boleto envolve: a emissão da guia e do arquivo de remessa; o registro junto ao banco e o envio do boleto ao sacado; o pagamento e a transferência do valor pago da conta do pagador para a conta do cedente, certo?

Esse processo final realizado pelas instituições financeiras leva alguns dias e esse prazo é chamado de prazo de liquidação. Portanto, a liquidação do boleto se refere ao processamento e conclusão do pagamento; um boleto liquidado é um boleto pago.

E lembra do boleto híbrido que comentamos lá em cima? Ele é o único modelo que permite a liquidação imediata de pagamentos via boleto bancário, afinal, inclui recursos do Pix. Bacana, né?

Cobrança bancária manual e seus desafios

A rotina do departamento financeiro é repleta de desafios, especialmente se ele ainda funciona com um processo de integração de cobrança bancária manual.

Afinal, existem os arquivos de remessa e os arquivos de retorno para serem estudados e padronizados nesse processo. E, geralmente, cada banco possui 2 layouts para remessas e 2 layouts para retornos.

Essa variabilidade torna a conclusão da integração manual muito mais difícil, custosa e insegura. É preciso dar conta das especificações banco por banco e ainda ficar de olho nas atualizações para manter tudo funcionando como deve.

Ou seja, a cobrança bancária manual é muito trabalhosa e pouco eficiente. Entretanto, ela não é a única opção disponível – continue a leitura até o final para descobrir uma solução melhor!

Por que implementar boleto bancário no software?

Pensar em uma solução de boleto bancário integrada ao seu sistema ERP é uma ótima oportunidade para sua software house e uma supervantagem para seus usuários.

Mas antes de nos aprofundarmos nisso, vamos entender alguns processos da emissão de boletos e suas vantagens.

Quais as vantagens em fornecer emissão de boleto bancário no ERP?

- Mais controle e clareza na gestão financeira;

- Outra opção de meio de pagamento para seus clientes e os clientes deles;

- Menos desistências e inadimplências;

- Centralização e integração inteligente de dados;

- Potencialização dos ganhos e oportunidades para os usuários;

- Alinhamento com o mercado BaaS e as tecnologias bancárias;

- Mais funcionalidades e valor agregado ao software;

- Menos suporte para seu time;

- Maior índice de satisfação e fidelização.

Cobrança de boleto automática

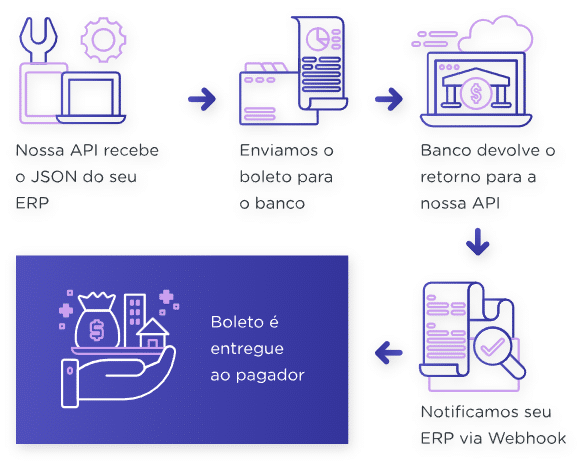

Por falar em automação e APIS que otimizam processos financeiros, as APIs emissoras de boletos com transmissão de remessa e retorno automática são soluções valiosas dentro da gestão desses documentos.

Isso porque, com a transmissão automática, as remessas são geradas e encaminhadas automaticamente ao banco, dispensando o upload manual. E o retorno também é baixado e conciliado de forma automática, sem necessidade de solicitação ou intervenção humana.

Parece um sonho, né? Mas é só uma solução de comunicação direta entre o sistema de gestão e o sistema bancário. Ela traz agilidade, economia, produtividade e segurança para a rotina dos usuários, sendo um tipo de recurso interessantíssimo para incluir no seu ERP!

Como implementar boleto bancário no software?

Se você chegou até aqui, já sabe mais do que o básico sobre boleto bancário e está pronto para levar este meio de pagamento para seus softwares. A questão é: como fazer essa implementação da forma mais eficiente e vantajosa possível?

Desenvolver um módulo de boleto bancário dentro do seu ERP é realmente uma tarefa complicada, longa e custosa. No entanto, tudo pode ser simplificado e resolvido integrando uma API de Boleto ao seu software. Vamos entender isso melhor?

Quais bancos possuem API financeira?

Infelizmente, não são todos os bancos brasileiros ou em operação no Brasil que possuem API financeira disponível para integração. Pelo menos por enquanto.

A boa notícia, entretanto, é que os principais bancos do mercado possuem esse tipo de tecnologia. Isso porque eles integram os segmentos S1 e S2, participantes obrigatórios na política de compartilhamento de dados do open finance.

Além disso, a rede do Sistema Financeiro Aberto conta com dezenas de instituições de pagamento, cooperativas de crédito e fintechs. Ou seja, elas também contam com APIs financeiras em seu portfólio.

Considerando todos esses grupos, clique aqui e confira a lista completa de instituições que têm APIs financeiras disponíveis.

Aqui você confere quais bancos possuem API Financeira para integrar API de boleto bancário

Vantagens do boleto bancário com integração via API

Fazer a integração de um módulo de boleto bancário via API garante:

- Agilidade no processo de implementação;

- Menos custos de desenvolvimento;

- Não comprometimento do seu time;

- Múltiplas funcionalidades em poucos minutos e cliques;

- Integração de bancos e centralização de padrões;

- Migração fácil do desktop para a web;

- Transmissão automática de remessa e retorno;

- Cobrança automática via email e SMS;

- Envio de notificações de vencimento;

- Notificações de alteração via webhook;

- Zero preocupação com burocracias, homologações e atualizações.

- Algumas APIs de boletos também permitem automatizar o processo de envio de boletos. Isso ocorre a partir da integração do sistema de gestão com meios de comunicação, como SMS, e-mail e até o WhatsApp.

Caso tenha interesse, saiba mais detalhes sobre as facilidades do boleto com integração via API aqui.

O que é webservice bancário?

Nesse ecossistema de otimização e automação, outro recurso importante é o webservice bancário. Ele é um serviço de troca de informações entre os sistemas de uma instituição financeira e seus clientes ou parceiros.

Tecnologias como XML, SOAP (Simple Object Access Protocol) e HTTPS (Hypertext Transfer Protocol Secure) são utilizadas para garantir a segurança e a confidencialidade das informações transmitidas entre os sistemas.

Esse recurso é muito útil para empresas que precisam automatizar processos financeiros, como o registro de boletos, transmissão de arquivos de remessa e conciliação de arquivos de retorno.

Porém, a integração de um webservice bancário no ERP reserva desafios para os desenvolvedores. Confira quais são eles e como encará-los e resolvê-los!

Conheça a API de Boleto da TecnoSpeed!

Se implementar um módulo de boleto bancário dentro do seu ERP parece uma tarefa complicada, desenvolvedor, uma API de Boleto pode resolver esse problema.

Isso porque elas economizam tempo e dinheiro, além de reduzir significativamente os esforços da sua equipe de programação.

O PlugBoleto é tudo o que você precisa para oferecer uma experiência financeira mais completa para o seu cliente. E, claro, fazer isso com menos custos, tempo e esforço, mas com muita eficiência e segurança!

Veja como é simples:

Seja via API ou DLL, o PlugBoleto é uma API de boleto bancário que pode ser integrada de forma rápida ao módulo de cobrança da sua aplicação.

Com ela, você não paga pela emissão dos boletos registrados, mas pelo volume de boletos emitidos ou pelo número de cedentes, isto é, tudo de acordo com suas necessidades.

Nossa integração é feita por meio de rotas, ou seja, utilizamos uma URL e por meio dela, trocamos informações para a emissão de boletos bancários. Para isso, basta um cadastro do cedente em nossa GUI, adicionando dados como conta e convênio utilizados.

Além da facilidade de implementação, as vantagens também refletem na produtividade da sua equipe de desenvolvedores. Isso porque o tempo gasto com desenvolvimento, supervisão e implantação de correções é otimizado pela nossa aplicação do PlugBoleto, que já entrega tudo pronto.

Nossa equipe de suporte também trabalha continuamente para que a API permaneça funcionando em conformidade com os outros sistemas, de acordo com o previsto. Por isso, mantemos nosso módulo de boleto atualizado para que, quem já integrava, continue integrando com a gente, sem a necessidade de mudanças.

Agora ficou fácil, não é mesmo?

Veja também a documentação técnica do PlugBoleto, desenvolvedor, é só entrar aqui neste canal.

FAQ Boletos Bancários – Principais dúvidas

1. Como pagar boleto bancário?

É possível pagar um boleto bancário em casas lotéricas ou nos caixas eletrônicos, no internet banking ou no aplicativo do seu banco. Os processos são bastante simples e intuitivos, basta escolher o mais confortável para você!

2. Como saber se o boleto foi pago?

É claro que é possível saber se o boleto foi pago através do extrato da conta ou da aba de gestão de cobranças que alguns bancos oferecem. No entanto, como já dissemos, os boletos geralmente levam alguns dias para serem compensados.

Para contornar isso, uma boa dica é solicitar o comprovante que é gerado após o pagamento de todo boleto, independente do meio utilizado pelo pagador. Assim, é possível adiantar essa confirmação, documentá-la e evitar problemas e dores de cabeça no futuro.

3. Como cancelar o pagamento de um boleto?

Sim, é possível cancelar o pagamento de um boleto. Se o pagamento ainda estiver agendado ou em análise, basta solicitar o cancelamento direto no aplicativo ou Internet Banking do seu banco.

Agora, se o pagamento já tiver sido processado e concluído, o processo pode ser mais trabalhoso. Neste caso, é necessário entrar em contato com a sua instituição financeira ou com o emissor do documento para tentar reaver o dinheiro.

4. Como parcelar boleto?

O parcelamento via boleto é uma alternativa oferecida por alguns bancos e instituições financeiras. Ela geralmente é disponibilizada na hora de concluir o pagamento.

No entanto, costuma ser acompanhada de juros e outras taxas. Então, é importante avaliar se o parcelamento é a melhor opção para o seu caso.

5. Como gerenciar a emissão de boletos bancários?

Gerenciar a emissão de boletos bancários e contas a receber sem as soluções adequadas pode ser desafiante. Diante disso, contar com um software que centralize e automatize essas atividades é uma excelente decisão.

Assim, as empresas podem acompanhar os pagamentos de perto, diminuir as taxas de inadimplência e evitar possíveis surpresas e furos em sua contabilidade.

6. Como saber se o boleto é falso?

Para evitar cair em golpes é importante estar atento aos sinais de um boleto falso:

- O documento deve ser sempre fornecido no ambiente da loja virtual, então, desconfie de boletos enviados por WhatsApp ou e-mail.

- O valor do boleto deve ser sempre correspondente aos últimos números do código de barras. Se a sua compra for de R$ 879,90, por exemplo, o número final do código de barras deve ser “xxxxx87990”.

- Outro sinal de um possível boleto fraudado é a incapacidade do leitor escanear o código de barras. Se você tiver algum problema nesse sentido, desconfie.

- Por fim, dados do beneficiário ou logo do banco incompatíveis ou inconsistentes? Melhor investigar antes de efetuar o pagamento.

7. Código de Defesa do Consumidor e o boleto bancário

O Código de Defesa do Consumidor assegura diversos direitos aos usuários do boleto bancário. Em caso de golpes, fraudes ou qualquer cobrança ilegal, seja de valores ou taxas, procure o Procon da sua região.

8. O que diz a Lei do boleto bancário?

Além disso, há a Lei do Boleto Bancário, que assegura direitos aos cedentes e aos sacados segundo as diretrizes da FEBRABAN.

9. Quem regulamenta o boleto?

A FEBRABAN, como já falamos, é a Federação Brasileira de Bancos. Ela é o órgão responsável pela regulamentação do boleto bancário, e determina as normas e padrões de emissão e uso.

Ou seja, a FEBRABAN define layouts, regras de segurança e outros elementos a serem seguidos pelas instituições e software financeiros.